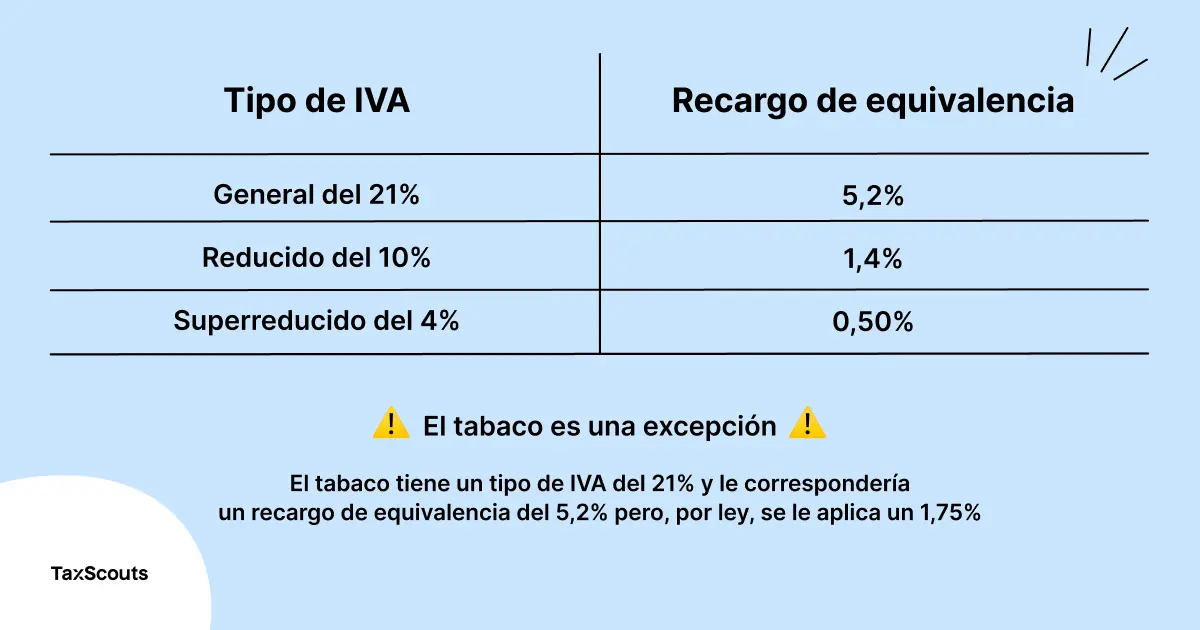

El régimen especial del recargo de equivalencia es una modalidad de tributación que se aplica a los comerciantes minoristas, tanto personas físicas como entidades en régimen de atribución de rentas en el Impuesto sobre la Renta de las Personas Físicas. Sin embargo, existen ciertas excepciones en las que este régimen no se aplica, como es el caso de las carnicerías.

¿Qué actividades pueden estar en recargo de equivalencia?

El recargo de equivalencia se aplica a la mayoría de los comerciantes minoristas, pero existen algunas actividades que quedan excluidas de este régimen. Entre ellas se encuentran:

- Vehículos accionados a motor para circular por carretera y sus remolques.

- Embarcaciones y buques.

- Aviones, avionetas, veleros y demás aeronaves.

- Accesorios y piezas de recambio de los medios de transporte mencionados anteriormente.

- Joyas, alhajas, piedras preciosas, perlas naturales o cultivadas, objetos elaborados con oro o platino.

- Bisutería fina que contenga piedras preciosas, perlas naturales, oro o platino.

- Prendas de vestir o de adorno personal confeccionadas con pieles de carácter suntuario.

- Objetos de arte originales, antigüedades y objetos de colección.

- Bienes usados.

- Aparatos y accesorios para la avicultura y apicultura.

- Productos petrolíferos sujetos a Impuestos Especiales.

- Maquinaria de uso industrial.

- Materiales y artículos para la construcción de edificaciones o urbanizaciones.

- Minerales, excepto el carbón.

- Hierros, aceros y demás metales y sus aleaciones, no manufacturados.

- Oro de inversión.

Es importante destacar que las carnicerías no se encuentran incluidas en la lista de actividades que pueden estar en recargo de equivalencia, por lo que deben tributar bajo el régimen general.

¿Quién vende con recargo de equivalencia?

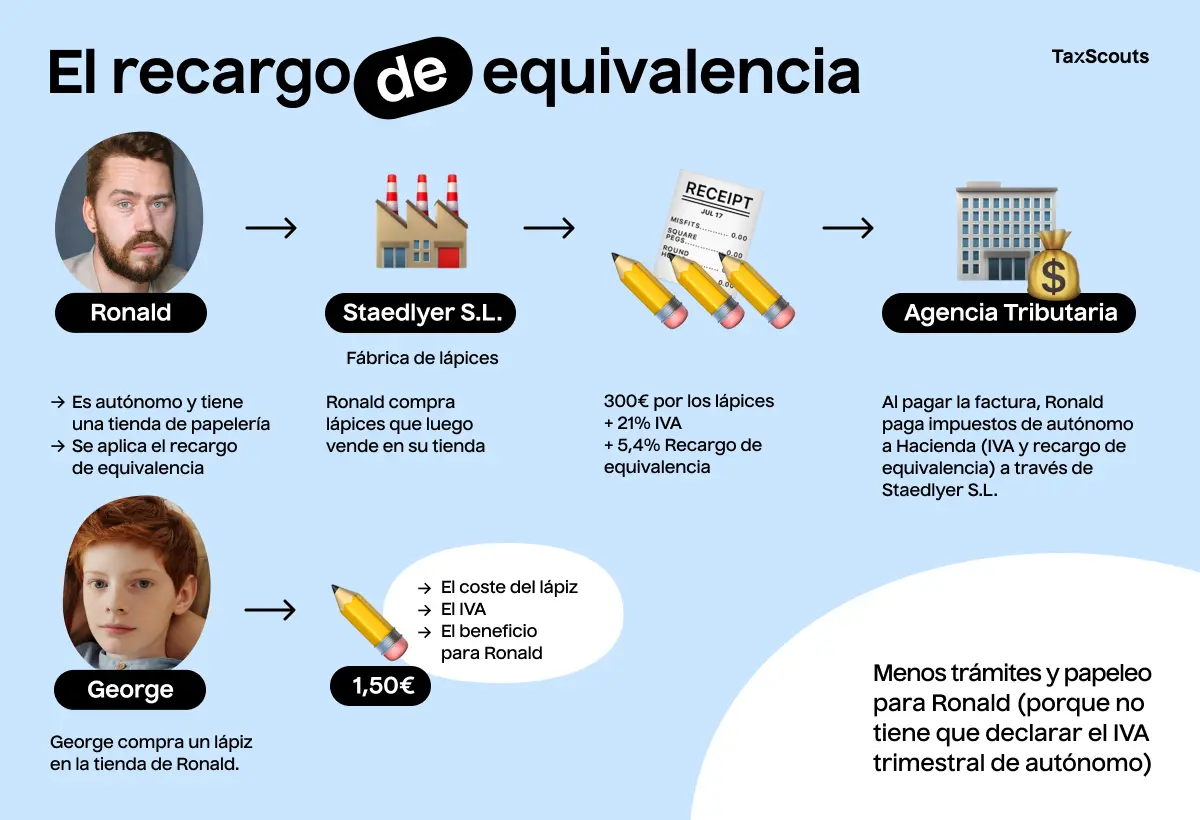

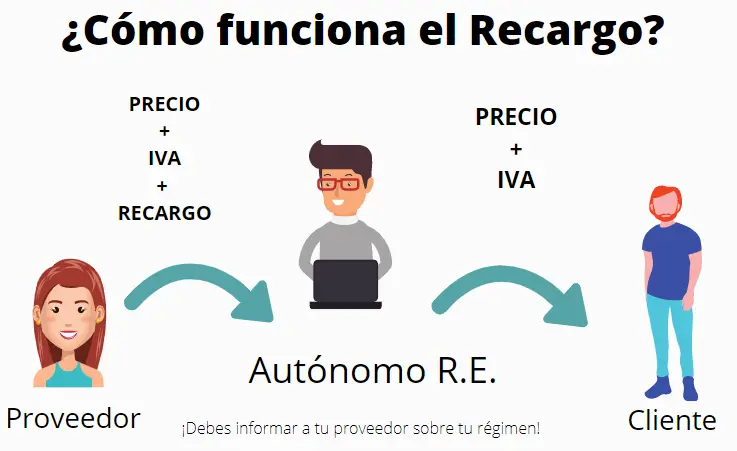

El régimen especial del recargo de equivalencia se aplica a los comerciantes minoristas que cumplen ciertos requisitos. En primer lugar, deben ser personas físicas o entidades en régimen de atribución de rentas en el Impuesto sobre la Renta de las Personas Físicas. Además, deben haber vendido habitualmente bienes muebles o semovientes sin haberlos sometido a procesos de fabricación, elaboración o manufactura.

Para determinar si un comerciante minorista puede acogerse al recargo de equivalencia, se debe tener en cuenta el porcentaje de ventas a consumidores finales durante el año precedente. Si este porcentaje supera el 80% de las ventas totales realizadas, se considera que el comerciante es minorista y puede aplicar este régimen. En caso de no haber ejercido la actividad en el año precedente o tributar en estimación objetiva en el IRPF, y tener la condición de minorista en el IAE, no es necesario cumplir con el requisito del porcentaje de ventas.

Los comerciantes minoristas que venden habitualmente bienes sin procesos de fabricación, elaboración o manufactura, y cuyas ventas a consumidores finales superen el 80% de las ventas totales realizadas, pueden vender con recargo de equivalencia.

Cuando no se aplica el recargo de equivalencia

Aunque el recargo de equivalencia es aplicable a la mayoría de los comerciantes minoristas, existen casos en los que no se aplica este régimen. Algunas situaciones en las que no se aplica el recargo de equivalencia son:

- Cuando el comerciante no cumple con los requisitos para acogerse a este régimen.

- Cuando el comerciante se dedica a alguna de las actividades excluidas de este régimen, como las carnicerías.

En estos casos, el comerciante deberá tributar bajo el régimen general, cumpliendo con las obligaciones fiscales correspondientes.

Beneficios del recargo de equivalencia

El recargo de equivalencia presenta ciertos beneficios para los comerciantes minoristas que pueden acogerse a este régimen. Algunos de estos beneficios son:

- Simplificación fiscal: Al tributar bajo el régimen de recargo de equivalencia, los comerciantes minoristas no tienen que realizar declaraciones trimestrales de IVA ni llevar una contabilidad detallada.

- Facilidad administrativa: Al no tener que realizar declaraciones trimestrales de IVA, los comerciantes minoristas pueden ahorrar tiempo y esfuerzo en la gestión administrativa de su negocio.

- Evitar la doble imposición: El recargo de equivalencia se aplica sobre el margen de beneficio del comerciante, por lo que evita la doble imposición que se produciría si se aplicara el IVA sobre el precio de venta al público.

- Mayor liquidez: Al no tener que realizar pagos trimestrales de IVA, los comerciantes minoristas pueden disponer de una mayor liquidez en su negocio.

Las carnicerías no pueden acogerse al régimen especial del recargo de equivalencia, ya que se encuentran excluidas de este régimen. Sin embargo, los comerciantes minoristas que cumplen con los requisitos pueden beneficiarse de este régimen, simplificando su gestión fiscal y obteniendo ciertos beneficios. Es importante consultar con un asesor fiscal para determinar si se puede acoger al recargo de equivalencia y cumplir con las obligaciones fiscales correspondientes.

¿Las carnicerías pueden acogerse al recargo de equivalencia?

No, las carnicerías no pueden acogerse al recargo de equivalencia. Este régimen especial se aplica a la mayoría de los comerciantes minoristas, pero existen algunas actividades excluidas, como las carnicerías.

¿Qué beneficios ofrece el recargo de equivalencia?

El recargo de equivalencia ofrece beneficios como la simplificación fiscal, facilidad administrativa, evitar la doble imposición y mayor liquidez para los comerciantes minoristas que pueden acogerse a este régimen.

¿Qué requisitos se deben cumplir para acogerse al recargo de equivalencia?

Para acogerse al recargo de equivalencia, se deben cumplir requisitos como ser comerciante minorista, vender habitualmente bienes sin procesos de fabricación, elaboración o manufactura, y que las ventas a consumidores finales superen el 80% de las ventas totales realizadas.

Si quieres conocer otros artículos parecidos a Beneficios y requisitos del recargo de equivalencia para carnicerías puedes visitar la categoría Carnes.